Quatre questions que vous devez vous poser

Si vous prévoyez que le taux de rendement de votre régime enregistré d’épargne-retraite (REER) sera supérieur au taux d’intérêt du prêt, il peut être avantageux d’emprunter pour investir. Mais s’il est inférieur, un prêt REER ne constitue pas la meilleure option.

Si vous prévoyez que votre taux d’imposition sera moins élevé plus tard qu’il ne l’est maintenant, vous avez peut-être avantage à contracter un prêt pour investir dans un REER.

Si vous avez du mal à épargner, il pourrait être bon d’emprunter pour vous assurer que vous cotisez à votre REER.

Vous devrez rembourser le capital et les intérêts du prêt même si la valeur de votre placement diminue.

Exemple : aucun prêt ou prêt REER

Sylvie

Placement : Sylvie a 300 $ à investir chaque mois.

Taux: Le taux de rendement estimatif de son placement est de 6 %, le taux d’intérêt de l’emprunt est de 4 % et son taux marginal d’imposition est de 40 %.

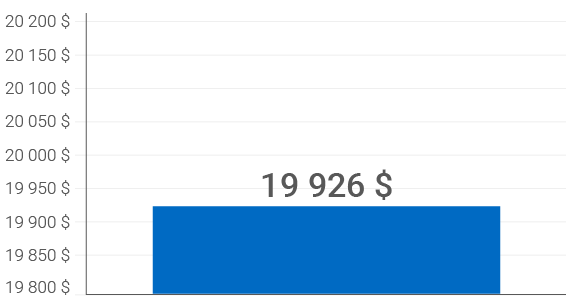

Scénario 1 :

Sans prêt. Investir 300 $ après impôt par mois dans un REER.

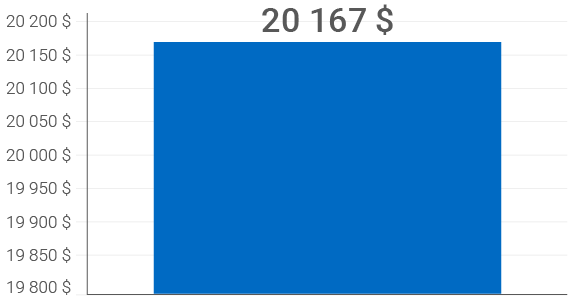

Scénario 2 :

Emprunter 16 933 $ pour cotiser à un REER.

- Après avoir contracté le prêt, Sylvie verse les mêmes cotisations mensuelles dans son régime. Trois ans plus tard, son REER vaudra 241 $ de plus.

- Après 20 ans, la différence se chiffre à 798 $.

Pourriez-vous tirer plus de votre REER ?

L’object de cette publication est d’expliquer les rudiments de l’investissement dans un REER de donner un apercu des strategies qui peuvent maximiser votre épargne-retraite.

Avant de télécharger le guide...

Aimeriez-vous obtenir gratuitement des conseils financiers ?

D’accord, merci. Voici le Guide...

Si vous changez d’avis, appelez-nous sans frais au 1 833 722-7526.

Ces articles pourraient aussi vous intéresser

Tirer le maximum de mon REER et de mon CELI

Atteindre mes objectifs de placement plus vite

Devrais-je changer mon plan de placement ?